EMERIGE, très attachée à la protection de la vie privée et des données à caractère personnel de ses contacts (contacts établis dans le cadre de projets immobiliers, partenariats, prestations, rencontres professionnelles, utilisateurs de son site internet, etc.), s’applique à mettre en œuvre et à respecter une politique de traitement des données conforme au Règlement Général européen sur la Protection des Données Personnelles n°2016/679 du 27 avril 2016 (dit « RGPD / GDPR »), applicable depuis le 25 mai 2018 et conforme à la loi n°78-17 relative à l’informatique, aux fichiers et aux libertés dans sa dernière version en vigueur. Dans la continuité de ses valeurs et pratiques responsables, EMERIGE a mis en œuvre les nouvelles exigences du RGPD et s’engage à protéger la vie privée des personnes concernées en assurant la protection, la confidentialité, la non altération, la disponibilité et la sécurité des Données Personnelles qu’elle traite. La présente Politique de protection des données à caractère personnel des Données Personnelles (la « Politique ») a pour objet d’informer de manière claire, simple et complète les personnes concernées (« Vous » ou « Votre/Vos ») sur les Traitements de données opérées par EMERIGE en sa qualité de Responsable de traitement. Cette Politique de protection des données à caractère personnel vous permettra de mieux comprendre quelles sont les informations et les données à caractère personnel (ci-après dénommées « les Données Personnelles ou « Données ») que nous collectons et traitons et les moyens dont vous disposez pour contrôler cette utilisation et exercer Vos droits.

Définitions

« Données à caractère personnel » ou « Données Personnelles », désignent toute information se rapportant à une personne physique identifiée ou identifiable ; qui peut être identifiée, directement ou indirectement, notamment par référence à un identifiant, tel qu'un nom, un numéro d'identification, des données de localisation, un identifiant en ligne, ou à un ou plusieurs éléments spécifiques propres à son identité physique, physiologique, génétique, psychique, économique, culturelle ou sociale.« Délégué à la Protection des Données » ou « DPO » : personne en charge de conseiller et de contrôler le Responsable du traitement en matière de protection des Données à caractère personnel. En l’espèce, le DPO d’EMERIGE est :Cabinet Jacob Avocats

161 Avenue Victor Hugo – 75116 Paris, France,

désigné auprès de la CNIL le 11 janvier 2019

Désignation DPO-43553« Responsable de traitement » est la personne ou l'organisme qui, seul ou conjointement, détermine les objectifs et les modalités de traitement de vos Données Personnelles, en l’occurrence EMERIGE ;« Traitement » signifie toute opération ou groupe d’opérations appliqué à vos données, quel que soit le support de service en ligne en question et le procédé utilisé.

Quelles sont Vos Données Personnelles collectées ?

La collecte des Données Personnelles Vous concernant se fait directement auprès de Vous. Vos Données Personnelles peuvent être recueillies dans le cadre :

- de prise de rendez-vous ou de sollicitation pour être rappelé et/ou contacté, par exemple par courriel ;

- de la visite de notre site web (incluant notamment l’élaboration de statistiques, de mesures d’audience, l’amélioration de la navigation, la mise à disposition de contenu sur le site) ;

- de notre relation commerciale ;

- de la gestion de la relation clients (prise de contact, suivi du dossier, etc.) ;

- de la prospection commerciale ;

- de partenariats ;

Les Données Personnelles déclaratives sont celles que vous fournissez via des formulaires, qu’ils soient dématérialisés sur notre site internet, sous format papier ou en réponse à des questions qui vous sont posées par exemple par le service client. D’autres données peuvent également consister en des informations relatives à votre terminal (adresse IP, données relatives à l’historique et à la navigation).EMERIGE ne collecte que les données strictement nécessaires pour les besoins de ses activités. En conséquence, sont collectées des informations pertinentes, adéquates et limitées à ce qui est nécessaire au regard des finalités pour lesquelles elles sont traitées. Conformément à la réglementation, nous ne collectons en aucun cas les catégories particulières de Données Personnelles que sont notamment les données qui révèlent l'origine raciale ou ethnique, les opinions politiques, les convictions religieuses ou philosophiques ou l'appartenance syndicale, les Données Personnelles génétiques, les Données Personnelles biométriques aux fins d'identifier une personne physique de manière unique, les Données Personnelles concernant la santé ou les Données Personnelles concernant la vie sexuelle ou l'orientation sexuelle d'une personne physique. Ces catégories de Données Personnelles particulières ne font jamais l’objet d’une collecte ou d’un traitement par EMERIGE.

Quelles sont les bases juridiques des Traitements de Vos Données Personnelles ?

Vos Données Personnelles sont traitées par EMERIGE dans les cas autorisés par la réglementation applicable et en particulier dans les conditions suivantes :

- Lorsque vous avez manifesté un consentement libre, spécifique, éclairé et univoque concernant le traitement de Vos Données Personnelles ;

- Lorsque cela est nécessaire à l’exécution d’un contrat ou de mesures précontractuelles prises à Votre demande (exemples : prise en charge d’un dossier, partage d’information relatives à un dossier, etc.) ;

- Pour le respect des obligations légales ou réglementaires auxquelles est soumis EMERIGE (exemple : lutte contre la fraude) ;

- Lorsque les intérêts légitimes d’EMERIGE peuvent être de nature à justifier un traitement par elle (exemple : mesures de sécurité informatique, enquêtes de satisfaction client, etc.).

Des mentions informatives conformes au droit applicable sont prévues dans chaque cas. Ces traitements sont mis en œuvre en prenant en compte vos intérêts et vos droits fondamentaux en tant que clients. A ce titre, ils s’accompagnent de mesures et garanties pour assurer la protection de vos intérêts et de vos droits, tout en établissant un juste équilibre avec les intérêts légitimes et pertinent que nous poursuivons.

Quelles sont les finalités des Traitements de Vos Données Personnelles ?

Vos Données Personnelles sont collectées pour des finalités déterminées, explicites et légitimes. Selon les cas, vos Données Personnelles pourront être utilisées dans le but de :

- Gérer notre relation commerciale et gérer la relation clients, notamment lorsque Vous nous demandez des informations sur un bien ou des précisions sur notre relation ;

- Dialoguer avec Vous dans le cadre du traitement de Vos dossiers ;

- Exécuter les obligations relatives aux contrats de réservation et de vente ;

- Demander, obtenir ou recevoir des informations sur les services proposés par EMERIGE ;

- Assurer le suivi de la relation client, notamment par le biais d’enquêtes de satisfaction ;

- Envoyer nos offres commerciales, notamment par courrier électronique.

Dans le cadre des finalités liées à la prospection commerciale, EMERIGE fait appel à l'intelligence artificielle pour analyser et personnaliser les communications avec vous et vous fournir une expérience utilisateur améliorée. Les données personnelles collectées dans ce processus sont traitées conformément aux dispositions légales et réglementaires en vigueur, sur la base de votre consentement à la prospection commerciale. EMERIGE est également susceptible d’utiliser vos Données Personnelles à des fins administratives ou pour tout autre objectif imposé par la législation en vigueur. Aucun traitement de Données ne peut être entrepris sans une finalité spécifique. Si Vos Données Personnelles sont nécessaires à d’autres fins que celles initialement déterminées, elles ne pourront être utilisées que si la finalité est compatible avec la finalité précédente (exemples de finalités compatibles : envoi d’informations thématiques à nos clients suite à la mise en place d’une relation contractuelle).

Qui sont les destinataires de Vos Données Personnelles ?

Vos Données Personnelles étant confidentielles, seules les personnes dûment habilitées par EMERIGE peuvent accéder à Vos Données Personnelles lorsque cela est nécessaire à l’exécution de notre relation commerciale. Toutes les personnes ayant accès à Vos Données Personnelles sont tenues par une obligation de confidentialité. Nos prestataires peuvent également être amenés à traiter ponctuellement des Données Personnelles strictement nécessaires à la réalisation des prestations que nous leur confions (diffusion de la newsletter, etc.).Certaines données personnelles peuvent aussi être adressées à des tiers pour satisfaire aux obligations légales, réglementaires ou conventionnelles ou aux autorités légalement habilitées.

Où sont localisées Vos Données Personnelles ?

En cas de recours à des prestataires situés en dehors de l’Union européenne, et lorsque le pays au sein duquel les Données personnelles sont transférées n’a pas été qualifié par la Commission européenne comme étant un pays disposant d’une niveau de protection adéquat des Données Personnelles, EMERIGE s’engage à vérifier que des mesures appropriées ont été mises en place afin de s’assurer que vos Données Personnelles bénéficient d’un niveau de protection adéquat et que des mesures de sécurité techniques et organisationnelles sont mises en place.

Les mesures peuvent notamment découler de la conclusion de Clauses Contractuelles Types telles que publiées par la Commission européenne.

Comment sont sécurisées Vos Données Personnelles ?

Le respect de votre droit à la protection, à la sécurité et à la confidentialité de Vos Données, est notre priorité. EMERIGE s’engage à mettre en œuvre des mesures de sécurité organisationnelles et techniques adaptées au degré de sensibilité des Données Personnelles pour les protéger contre toute intrusion malveillante, toute perte, altération ou divulgation à des tiers non autorisés et ce, pendant la durée nécessaire à l’exercice des finalités poursuivies. Lorsque la divulgation de Données à des tiers est nécessaire et autorisée, EMERIGE s’assure que ces tiers garantissent aux Données concernées le même niveau de protection que celui leur étant offert par EMERIGE et exige des garanties contractuelles afin que notamment, les Données soient exclusivement traitées pour les finalités que vous avez préalablement acceptées, avec le niveau de confidentialité et de sécurité requis. Toutes les Données Personnelles étant confidentielles, leur accès est limité aux seules personnes habilitées ou aux prestataires agissant pour le compte d’EMERIGE, qui en ont besoin dans le cadre de l’exécution de leurs missions. Toutes les personnes ayant accès à vos Données sont liées par un devoir de confidentialité et s’exposent à des mesures disciplinaires et/ou autres sanctions si elles ne respectent pas ces obligations. En cas d’atteinte avérée aux Données Personnelles susceptible d’engendrer un risque élevé pour les droits et libertés des personnes concernées, EMERIGE s’engage à communiquer cette violation à l’autorité de contrôle compétente et, lorsque cela est exigé par ladite réglementation, aux personnes concernées (de manière individuelle ou générale selon les cas).

Combien de temps conservons nous vos données personnelles ?

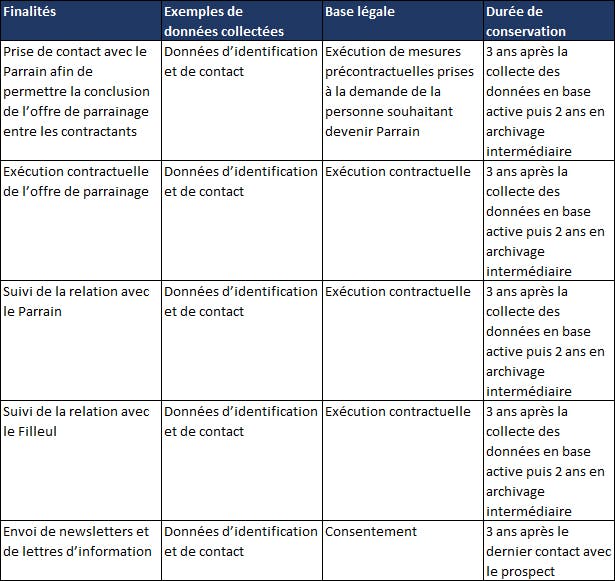

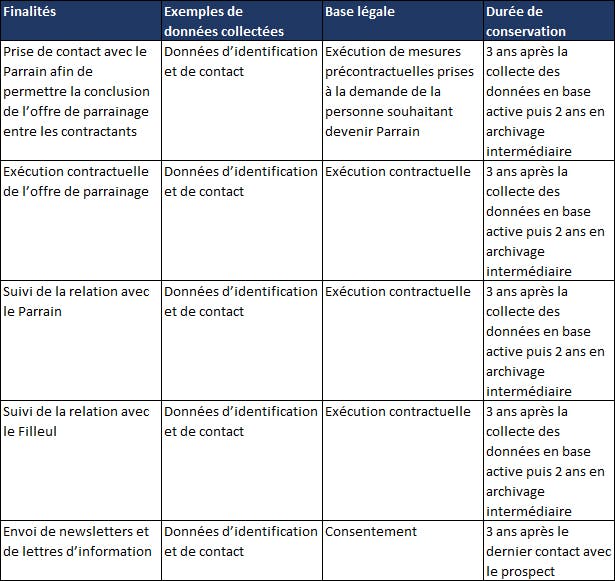

EMERIGE conserve vos Données Personnelles pour le temps nécessaire à l’accomplissement des finalités poursuivies, sous réserve des possibilités légales d’archivage, d’obligations de conservation de certaines données, et/ou d’anonymisation. La durée de conservation des Données Personnelles par EMERIGE peut varier en fonction des finalités pour lesquelles elles sont collectées. Nous appliquons en particulier les durées de conservation suivantes pour ces quelques grandes catégories de Données Personnelles :

- Données Personnelles des clients/prospects : tant que l’utilisateur est actif et, au plus tard, 3 ans après le dernier contact avec ce dernier ;

- Données Personnelles de connexion : 1 an après la dernière connexion ;

- Cookies : 13 mois maximum à partir du dépôt sur le terminal.

Sur les sites web tiers

EMERIGE peut être amené à proposer des liens et/ou des offres de partenaires renvoyant vers un site web tiers. EMERIGE n’exerce aucun contrôle sur le contenu des sites web tiers et sur les politiques de protection des données à caractère personnel. Il Vous appartient de Vous renseigner sur lesdites politiques et Conditions Générales d’Utilisation de ces sites web tiers. EMERIGE décline toute responsabilité relative à ces contenues, offres, et politiques de protection des données personnelles.

Quels sont vos droits sur vos données personnelles ?

Sous réserve des limites prévues par la réglementation en vigueur et dans l’objectif de vous permettre de contrôler nos usages, Vous disposez à l’égard de Vos Données Personnelles des droits suivants :

Droit d’information sur le Traitement de Vos Données Personnelles

EMERIGE s’efforce de vous offrir une information concise, transparente, compréhensible et aisément accessible en des termes clairs et simples, sur les conditions du Traitement de Vos Données Personnelles.

Droit d’accès, de rectification et de suppression (ou « droit à l’oubli ») de vos Données Personnelles

Le droit d’accès vous permet d’obtenir auprès d’EMERIGE la confirmation que vos Données Personnelles sont ou non traitées et les conditions de ce traitement, ainsi que de recevoir une copie de ces Données sous une forme électronique d’usage courant, le cas échéant. Vous avez également le droit d’obtenir d’EMERIGE, dans les meilleurs délais, la rectification ou la mise à jour de vos Données Personnelles. Enfin, sous réserve des exceptions prévues par le droit applicable (exemples : conservation nécessaire pour respecter une obligation légale, intérêt légitime d’EMERIGE à conserver les Données), Vous avez le droit de demander à EMERIGE l’effacement, dans les meilleurs délais, de vos Données Personnelles, lorsque l’un des motifs suivants s’applique :

- Vos Données Personnelles ne sont plus nécessaires au regard des finalités pour lesquelles elles ont été collectées ou autrement traitées ;

- Vous souhaitez retirer votre consentement sur lequel était fondé le traitement de vos Données Personnelles et il n’existe pas d’autre fondement justifiant ce traitement ;

- Vous considérez et pouvez établir que vos Données Personnelles ont fait l’objet d’un traitement illicite ;

- Vos Données Personnelles doivent être effacées en vertu d’une obligation légale.

Droit à la limitation du traitement de vos Données Personnelles

La réglementation applicable prévoit que ce droit à la limitation du traitement de Vos Données Personnelles peut être invoqué dans certains cas, notamment :

- Lorsque vous contestez l’exactitude de vos Données Personnelles ;

- Lorsque vous pouvez établir que le traitement des Données Personnelles est illicite mais que Vous vous opposez à l’effacement des Données Personnelles et exigez à la place la limitation de leur utilisation ;

- Lorsqu’EMERIGE n’a plus besoin de vos Données Personnelles mais que celles-ci vous sont encore nécessaires pour la constatation, l’exercice ou la défense des droits en justice ;

- Lorsque Vous Vous opposez au Traitement qui serait fondé sur l’intérêt légitime d’EMERIGE pendant la vérification portant sur le point de savoir si les motifs légitimes poursuivis par le Responsable du traitement prévalent sur ceux de la personne concernée.

Droit à la portabilité des Données Personnelles

Lorsque le traitement est fondé sur votre consentement ou un contrat, ce droit à la portabilité vous permet de recevoir vos Données Personnelles dans un format structuré, couramment utilisé, lisible par un ordinateur, ou de transmettre ces Données Personnelles à un autre Responsable de traitement sans qu’EMERIGE n’y fasse obstacle. Lorsque cela est techniquement possible, Vous pouvez demander que ces Données Personnelles soient directement transmises à un autre Responsable de traitement par EMERIGE.

Droit de retrait du consentement au Traitement des Données Personnelles

Lorsqu’EMERIGE traite vos Données Personnelles sur la base de votre consentement, celui-ci peut être retiré à tout moment en utilisant les moyens mis à votre disposition à cet effet (procédure indiquée au point 9.2 de la présente Politique). En revanche, et conformément au droit applicable, le retrait de Votre consentement ne vaut que pour l’avenir et ne saurait donc remettre en cause la licéité du traitement effectué avant ce retrait.

Droit de déposer une réclamation auprès d’une autorité de contrôle

Si malgré les efforts d’EMERIGE pour préserver la confidentialité de vos Données Personnelles, vous estimiez que vos droits ne sont pas respectés, vous bénéficiez de la faculté de déposer une réclamation auprès de l’autorité de contrôle française, la Commission Nationale de l’Informatique et des Libertés.

Comment exercer vos droits ?

Pour toute question relative à la présente Politique ou à l’exercice de vos droits susmentionnés, vous pouvez vous adresser à EMERIGE en envoyant un courrier accompagné d’un justificatif d’identité :

- Par voie électronique : donneespersonnelles@emerige.com

- Par voie postale : Délégué à la Protection des Données EMERIGE 121 Avenue de Malakoff, 75116 Paris.

EMERIGE s’engage à vous répondre dans les meilleurs délais, et en tout état de cause, dans un délai d’un (1) mois à compter de la réception de votre demande. Au besoin, ce délai pourra être prolongé de deux (2) mois, compte tenu de la complexité et du nombre de demandes adressées à EMERIGE. Dans ce cas, vous serez informé dans un délai d’un (1) mois à compter de la réception de votre demande de cette prolongation et des motifs du report. Si votre demande est présentée sous forme électronique, les informations vous seront également fournies par voie électronique lorsque cela est possible, à moins que Vous ne demandiez expressément qu’il en soit autrement. Si EMERIGE ne donne pas suite à votre demande, il vous informera de ses raisons et vous disposerez de la possibilité d’introduire une réclamation auprès d’une autorité de contrôle et/ou de former un recours juridictionnel.

Modification de la Politique de Protection des Données à caractère personnel

EMERIGE se réserve le droit de modifier la présente Politique, notamment en fonction des évolutions de la règlementation relative à la protection des données à caractère personnel et en fonction des moyens de traitement mis en œuvre par EMERIGE. EMERIGE fournira ses meilleurs efforts pour Vous tenir informé par tout moyen des éventuelles modifications. Lorsque le traitement sera basé sur le consentement, EMERIGE notifiera les modifications de la Politique afin que Vous puissiez consentir à la nouvelle version de ladite Politique.

Notre Délégué à la Protection des Données

Nous avons désigné un Délégué à la Protection des Données personnelles (DPD) externalisé qui se tient à Votre disposition pour répondre à Vos questions à l’adresse suivante :

- Par mail : donneespersonnelles@emerige.com

- Par courrier postal : Délégué à la Protection des Données EMERIGE 121 Avenue de Malakoff, 75116 Paris.

Politique de protection des données à caractère personnel de l'offre de parrainage

L’offre de parrainage est proposée par la société EMERIGE, société par actions simplifiée au capital de 3 457 200 euros, immatriculée au RCS de Paris sous le numéro 350 439 543 et dont le siège social se situe au 121 avenue Malakoff – 75116 Paris. La présente Politique de protection des données à caractère personnel (ci-après « la Politique ») décrit la manière dont EMERIGE collecte et traite les données à caractère personnelles dans le cadre de l’offre de parrainage disponible à l’adresse URL https://www.emerige.com/editorial/programme-de-parrainage. Pour ce traitement, EMERIGE intervient en qualité de Responsable de traitement et détermine à ce titre les finalités et les moyens de(s) traitement(s).

Article 1 - DÉFINITIONS

« Donnée à caractère personnel » / « Données personnelles » : toute information se rapportant à une personne physique identifiée ou identifiable directement ou indirectement.« Traitement » : toute opération ou tout ensemble d’opérations effectuées ou non à l’aide de procédés automatisés et appliqués à des données ou des ensembles de données à caractère personnel, telles que la collecte, l’enregistrement, l’organisation, la structuration, la conservation, l’adaptation ou la modification, l’extraction, la consultation, l’utilisation, la communication par transmission, la diffusion ou toute autre forme de mise à disposition, le rapprochement ou l’interconnexion, la limitation, l’effacement ou la destruction.« Personne concernée » / « Vous » : personne physique identifiée ou identifiable et dont les données à caractère personnel sont traitées.« Responsable de traitement » : personne physique ou morale, qui seul ou conjointement avec d’autres, détermine les finalités et les moyens du traitement. En l’espèce, EMERIGE est responsable de traitement.« Sous-traitant » : personne physique ou morale qui traite des données à caractère personnel pour le compte du responsable de traitement.« Destinataire » : personne physique ou morale qui reçoit la communication de données à caractère personnel, qu’il s’agisse ou non d’un tiers.« Violation de données à caractère personnel » : violation entraînant, de manière accidentelle ou illicite, la destruction, la perte, l’altération, la divulgation non autorisée de données à caractère personnel transmises, conservées ou traitées d’une autre manière, ou l’accès non autorisé à de telles données.

Article 2 - COLLECTE DE VOS DONNÉES PERSONNELLES

EMERIGE entend ne collecter que les données nécessaires à l’exécution de son activité et au regard des finalités fixées par la présente Politique. Les données suivantes peuvent notamment être collectées :

- Données d’identification : nom, prénom, numéro de lot, etc. ;

- Données de contact : adresse de courriel (personnelle et/ou professionnelle), adresse, code postal, commune, pays, numéros de téléphone (professionnel et/ou personnel),

Si vous êtes Parrain, vos données ont été directement obtenues auprès de vous. Si vous êtes Filleul, vos données ont été collectées de manière indirecte, celles-ci ayant été fournies par votre Parrain. Vos données ne sont pas collectées à partir de sources publiques. La fourniture de données à caractère personnel a un caractère contractuel et conditionne l’exécution de l’offre de parrainage. Si les données ne sont pas fournies, EMERIGE ne pourra pas exécuter ses obligations contractuelles contenues dans le règlement du parrainage.

Lorsque le contrat est rompu, les données seront conservées pour une durée de 2 ans en archivage intermédiaire après la date de rupture du contrat. Concernant les durées de conservation, nous ne conservons vos données personnelles que le temps nécessaire à la réalisation des finalités pour lesquelles nous les avons recueillies, y compris pour satisfaire à toute exigence légale ou comptable. Pour déterminer la durée de conservation appropriée des données personnelles, nous tenons compte notamment des éléments suivants :

- la quantité, la nature et la sensibilité des données personnelles ;

- le risque potentiel de préjudice résultant de l’utilisation ou de la divulgation non autorisée de vos données personnelles ;

- les finalités pour lesquelles nous traitons vos données personnelles ;

- la responsabilité d’atteindre ces finalités par d’autres moyens ;

- les exigences légales applicables.

Article 3 - DESTINATAIRES DES DONNÉES PERSONNELLES

Nous sommes susceptibles de partager vos données à caractère personnel avec les prestataires de services qui travaillent avec nous, tels que :

- Les équipes d’EMERIGE ;

- Les équipes des sociétés KADEOS-EDENRED et Illicado ou des sociétés retenues par EMERIGE pour la fourniture de cartes cadeaux (ou équivalent) ;

- Les équipes des filiales d’EMERIGE, comme les SCCV ;

- Les prestataires d’EMERIGE chargés de la réalisation d’opérations de traitement de Données pour le compte d’EMERIGE ;

- Les équipes commercialisatrices d’EMERIGE comme Catella Patrimoine notamment.*

EMERIGE peut également être amenée à partager vos données personnelles si elle doit se conformer à une obligation légale (par exemple, transmission de données aux administrations ou aux autorités judiciaires).A l’exception de ce qui est expressément indiqué ci-dessus, nous ne partagerons, ne vendrons ou ne louerons jamais vos données personnelles à un tiers sans vous en aviser et/ou obtenir votre consentement.

Article 4 – TRANSFERT DES DONNÉES HORS DE L’UNION EUROPÉENNE

Lorsque le traitement de vos données implique un transfert hors de l’Union européenne, ces transferts sont effectués en contrepartie de garanties appropriées en matière de confidentialité et sécurité des données, en toute conformité avec la réglementation applicable. Les transferts hors de l’Union européenne reposent sur des clauses contractuelles, Type, conformément aux modèles de clause validés par la Commission européenne.

Article 5 - DROITS DES PERSONNES CONCERNÉES ET EXERCICE DE CES DROITS

5.1 Le droit d’accès

Vous avez le droit d’obtenir la confirmation que vos données personnelles sont ou non traitées par EMERIGE, ainsi que certaines autres informations sur la manière dont elles sont traitées. Vous avez également le droit d’accéder à vos données personnelles, en demandant une copie des données personnelles vous concernant.

5.2 Le droit de rectification

Vous pouvez nous demander de prendre des mesures pour corriger vos données personnelles si elles sont inexactes ou incomplètes (par exemple si nous avons le mauvais nom ou le mauvais pseudonyme).

5.3 Le droit à l’effacement (« droit à l’oubli »)

Vous pouvez demander l’effacement ou la suppression de vos données personnelles.

5.4 Le droit de limiter le traitement

Vous avez le droit de limiter ou d’empêcher l’utilisation ultérieure de vos données personnelles. La limitation du traitement n’empêche pas la conservation de vos données personnelles, mais nous ne pourrons pas les utiliser au-delà des limites que vous souhaitez.

5.5 Le droit à la portabilité des données

Vous avez le droit de récupérer et de réutiliser vos données personnelles.

5.6 Le droit d’opposition

Vous avez le droit de vous opposer à certains types de traitements, pour des raisons liées à votre situation particulière, à tout moment. Nous serons autorisés à continuer à traiter vos données personnelles si nous pouvons démontrer que le traitement est justifié par des libertés ou si nous en avons besoin pour l’établissement, l’exercice ou la défense d’actions en justice.

5.7 Le droit de retirer votre consentement

Lorsque nous traitons vos données personnelles sur la base de votre consentement, vous avez le droit de retirer votre consentement à tout moment. Vous pouvez procéder au retrait de votre consentement en nous contactant à l’adresse donneespersonnelles@emerige.com.

5.8 Le droit de nous fournir des directives sur l’utilisation de vos données personnelles après votre décès

Vous avez le droit de nous fournir des instructions sur la gestion (ex : conservation, effacement et divulgation) de vos données après votre décès.Vous pouvez modifier ou révoquer vos instructions à tout moment.Si vous souhaitez exercer l’un de ces droits vous pouvez contacter notre DPO (Délégué à la protection des données) à l’adresse suivante : donneespersonnelles@emerige.com.

5.9 Droit de déposer une réclamation auprès de la CNIL

Si vous n’êtes pas satisfaits de notre réponse à votre réclamation ou si vous pensez que le traitement de vos données personnelles n’est pas conforme à la réglementation applicable sur la protection des données, vous pouvez déposer une réclamation auprès de l’autorité de contrôle compétente en matière de protection des données. La Commission Informatique et Libertés (CNIL) est l’autorité de protection des données en France.

Article 6 - SÉCURISATION DES DONNÉES

EMERIGE s’assure que les données sont traitées en tout sécurité et confidentialité, y compris lorsque certaines opérations sont réalisées par des sous-traitants. Si une atteinte à la sécurité des données vous concernant se produit, nous vous en informerons dans les délais et selon les modalités précisées par les dispositions légales et réglementaires en vigueur.

Article 7 - MODIFICATION DE LA PRÉSENTE POLITIQUE DE CONFIDENTIALITÉ

EMERIGE a la possibilité de modifier à tout moment cette Politique de Confidentialité notamment en cas d’évolution de la réglementation en matière de traitement des données à caractère personnel. Lorsque nous procédons à la modification de la présente Politique de Confidentialité, nous vous en informerons par tout moyen utile. Nous vous invitons à consulter régulièrement la présente Politique de confidentialité pour être informé de la façon dont nous protégeons vos données.

Article 8 – Délégué à la protection des données (DPO)

Le délégué à la protection des données (DPO – Data Protection Officer) peut être contacté à l’adresse donneespersonnelles@emerige.com ou via son adresse postale : Délégué à la Protection des Données, EMERIGE, 121 Avenue de Malakoff, 75116 Paris.